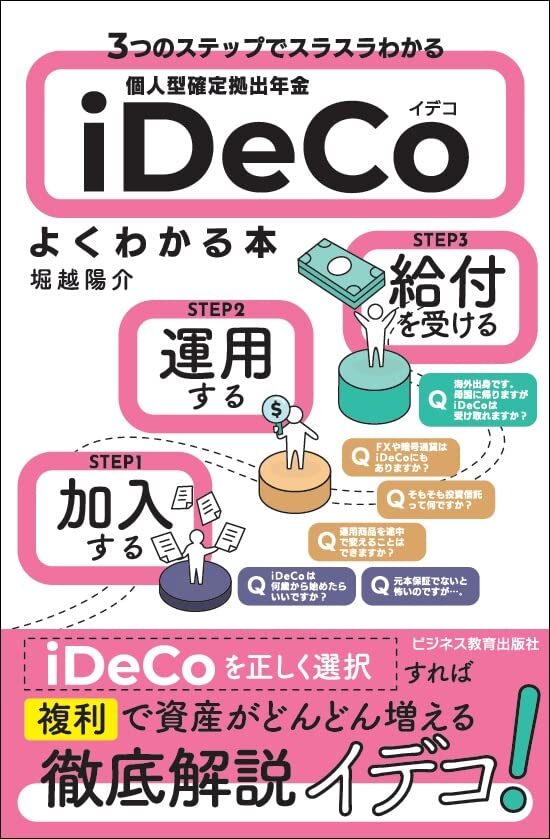

「老後資金に不安があるけれど、何から始めればいいか分からない」──そんなあなたのために書かれたのが、本書『3つのステップでスラスラわかる 個人型確定拠出年金iDeCoがよくわかる本』です。

人生100年時代、年金だけに頼る時代は終わりました。では、自分の力で老後資金を備えるにはどうすればいいのか?

その答えのひとつが、国が推進する「iDeCo(イデコ)」という私的年金制度です。

著者は、企業年金や資産運用に20年以上関わってきたDCプランナー・堀越陽介氏。

制度の基本から、金融機関や商品選び、受け取り方の設計までを、初心者でも無理なく理解できるよう3つのステップで体系的に解説しています。

節税しながら賢く資産形成をしたい方、iDeCoのしくみがよく分からずに手を出せずにいる方にとって、安心して一歩を踏み出せる実践ガイドです。

「何となく不安」な状態から、「自信を持って準備できる」未来へ。この1冊が、あなたの“行動のきっかけ”になります。

合わせて読みたい記事

-

-

iDeCoについて学べるおすすめの本 8選!人気ランキング【2026年】

将来のために資産をしっかり準備したい――そう考える人たちの間で注目を集めているのが、iDeCo(イデコ/個人型確定拠出年金)です。 節税しながら老後資金を積み立てられるこの制度は、国が用意したお得な仕 ...

続きを見る

書籍『3つのステップでスラスラわかる 個人型確定拠出年金iDeCo(イデコ)がよくわかる本』の書評

iDeCoに関心を持つ初心者にとって、「制度の理解」「行動に移す準備」「金融商品選び」はハードルになりやすいものです。本書では、そうした課題を段階的に解消し、スムーズにスタートできるよう導いてくれます。

このセクションでは、以下の4つの側面から本書の全体像をわかりやすく整理していきます。

- 著者:堀越 陽介のプロフィール

- 本書の要約

- 本書の目的

- 人気の理由と魅力

それぞれが本書の理解を深めるために重要なポイントです。順に紹介していきます。

著者:堀越 陽介のプロフィール

堀越 陽介氏は、中央大学経済学部を卒業後、金融業界で20年以上にわたり「年金・資産運用」の実務に携わってきた専門家です。特に企業年金や確定拠出年金(DC)制度に精通しており、DCプランナー1級(企業年金総合プランナー)という高度な資格を保有しています。

彼のキャリアは、大手投資信託投資顧問会社での制度運営・商品設計から、外資系金融機関でのコンサルティング、全国でのセミナー講師にまで及びます。また、TOEICスコア910点を取得しており、海外の年金制度や資産運用のトレンドも柔軟に取り入れています。

単なる制度解説にとどまらず、「どうすれば一般の人が安心して一歩踏み出せるのか」という“使い手目線”のノウハウが豊富なのも彼の大きな強みです。現場に根ざした視点と、制度の上流構造を理解した設計力の両立が評価されています。

本書の要約

『3つのステップでスラスラわかる 個人型確定拠出年金iDeCoがよくわかる本』は、iDeCoという制度をまったく知らない初心者でも、仕組み・始め方・活用法までを無理なく学べるように設計された、いわば“iDeCo活用のためのステップアップ式入門書”です。

本書は3つのパートに分かれています。まずは「なぜ今iDeCoが必要なのか?」という背景説明でスタートし、その後、具体的な制度の特徴、メリット・デメリット、口座開設時の金融機関選び、資産の配分・運用方法、そして受け取り方法までを順を追って詳解します。

章ごとにテーマが明確に分かれており、たとえば「第3章 金融機関の選び方」では、手数料の比較やネット証券の選定ポイント、「第4章 運用のポイント」では、自分に合った資産配分の設計など、実践的な内容が充実しています。

また、各章の冒頭や末尾には「なぜこれが重要なのか」「今すぐできることは何か」など、行動に直結するヒントが織り込まれているため、読み終える頃には“自分ごととして制度を使いこなす”感覚が自然と身についていきます。

本書の目的

本書が目指しているのは、iDeCoという制度を「単なる節税ツール」や「お得な制度」として紹介するのではなく、それを「人生の資産形成戦略の一部」として正しく理解し、自分の生活に取り入れていく力を読者に育てることです。

たとえば、iDeCoは60歳になるまで引き出すことができない制度です。この“資金拘束”が人によってはデメリットにもなり得ますが、本書ではそうした注意点も隠さず、読者が自分のライフプランに照らして制度を選べるよう丁寧に誘導しています。

また、「iDeCoは将来受け取るお金を“自分で育てる制度”」であるという前提に立ち、資産運用の初歩やライフステージに応じた資産配分(ポートフォリオ)についても、初心者向けに基礎から解説しています。

読者の背中を押すような温かい語り口で、「制度を知って終わり」ではなく「活用して未来を変える」という意識改革を促している点が、この本の大きな狙いでもあります。

人気の理由と魅力

この本が支持されている理由は、単なる制度解説書にとどまらず、読者の行動を引き出す“実践的な導線”が設計されている点にあります。特に評価されているのは次のようなポイントです。

- 「3つのステップ」で自然に理解できる流れ

- 手数料の比較や商品選びの基準といった実用知識が豊富

- 三国志に例えたネット証券の説明など、ユーモアがある

- 「初心者のつまずき」を先回りしてフォローするQ&A形式

- 難しい言葉を使わずに本質が理解できる解説スタイル

これらの特長により、「読みにくい」「難しそう」といった金融書籍にありがちなハードルを見事に下げ、手に取った人に「この制度、意外と自分でもできそう」と思わせてくれる一冊になっています。

また、税制優遇の具体例や、掛金の設定、運用商品選定の手順もきちんと整理されており、読後には実際の行動につながる導線も自然です。

本の内容(目次)

書籍『3つのステップでスラスラわかる 個人型確定拠出年金iDeCo(イデコ)がよくわかる本』は、老後資金に備える手段として注目されるiDeCoについて、仕組みから実践方法、受け取り方までを段階的に学べる構成になっています。

各章の見出しは次のとおりです。

- 序章 なぜ今「iDeCo」なのか?

- 第1章 iDeCoを始める前に身につけておきたい考え方

- 第2章 iDeCoを実践するメリットとデメリット(注意点)

- 第3章 入り口が最も大事! 金融機関の選び方

- 第4章 選択次第で資産が変わる! 運用のポイント

- 第5章 受け取り方はライフプランに合わせて選択する

- 終章 iDeCoにまつわるFAQ

それぞれの章について、順番にわかりやすく解説します。

序章 なぜ今「iDeCo」なのか?

本章では、なぜこのタイミングでiDeCoに注目すべきなのか、社会構造や経済の背景とともに説明されています。著者はまず、日本における「人生100年時代」という現実を提示し、平均寿命が延びる中で老後の生活資金が長期にわたり必要になることに警鐘を鳴らしています。これまでのように年金と退職金に頼るモデルでは、老後の暮らしは立ち行かなくなる可能性が高まっているのです。

続いて、現代では「老後も働くことが前提になる社会」が到来しつつあり、これを個人の選択ではなく、構造的な必然と捉えています。さらに、資産運用を若いうちから始める必要性についても言及し、複利の力や時間の価値を活かすことが、資産形成においてどれほど有利に働くかを明確にしています。

また、トマ・ピケティの『21世紀の資本』に登場する「r > g」(資本収益率が経済成長率を上回る)という理論を紹介し、労働だけに頼る収入では資産格差に飲み込まれる可能性があるとしています。こうした背景を受けて、著者はiDeCoを「公営の私的年金制度」と位置づけ、今のうちに始めることがどれほど重要かを読者に強く訴えかけています。

第1章 iDeCoを始める前に身につけておきたい考え方

この章では、iDeCoを実際に始める前に必要な考え方や心構えについて詳しく解説されています。まず、「労働と資産運用は切り離されたものではなく、補完関係にある」という視点が紹介され、働いたお金を未来のために運用していくという発想の大切さが語られます。

iDeCoは少額からでも始めることができるため、ハードルは決して高くありません。月5,000円からでも始められる柔軟さがあり、「今の生活に余裕がない」と感じている人でも、未来への投資として一歩を踏み出せると励まされる内容です。

また、年齢に応じたポートフォリオ(資産配分)の重要性にも触れています。若年層であれば長期運用を前提にリスクのある成長資産にも挑戦できる一方、年齢が上がるにつれて安定資産へのシフトが求められるという考え方です。これは単なる制度解説にとどまらず、読者自身のライフステージに合わせた運用戦略を考えるベースを提供しています。

さらに、資産運用とは経済や社会情勢と密接に関係していることを示すために、人口構造と経済成長の関係や、新興国株式の期待値とリスクの両面など、基本的な経済の原理にも簡単に触れられています。

第2章 iDeCoを実践するメリットとデメリット(注意点)

この章では、iDeCo制度を実際に活用することで得られる主なメリットと、利用する際に注意すべきポイントが整理されています。まず最大の特徴として、掛金が全額所得控除の対象となることが挙げられており、これにより所得税や住民税の軽減効果が生まれます。さらに、運用によって得られた利益には通常20.315%の税金がかかりますが、iDeCoでは非課税となり、利益をそのまま再投資に回せるという利点も紹介されています。受け取り時にも退職所得控除や公的年金控除が適用されるため、税制上非常に優遇された制度であることがわかります。

しかし、デメリットについてもきちんと触れられています。代表的な注意点としては、原則60歳まで資金を引き出すことができない点です。これは資産の流動性という面では制約であり、生活費の急な出費などには使えないため、流動資金と長期資金のバランスを考慮した上での設計が必要です。

また、加入可能な年齢や職業によって掛金の上限が異なる点、手数料が毎月かかる点など、制度の複雑さにも注意が必要です。他の制度、たとえばつみたてNISAや企業型DCとの併用可能性や違いにも触れられており、それぞれの特性を理解した上で活用すべきであることが強調されています。

第3章 入り口が最も大事! 金融機関の選び方

iDeCoを始める際、多くの人が「どこで申し込めばいいのか?」という疑問に直面します。この章では、iDeCoのスタート地点である「金融機関選び」がいかに重要かを強調しています。制度自体は国が運営していますが、実際の申し込みや管理は金融機関が窓口となります。そのため、どの会社を選ぶかによって、手数料や使い勝手、商品ラインナップに大きな差が出てくるのです。

中でも特に重要なのが「手数料」です。加入時、運用期間中、給付時など、各段階で発生する手数料の合計は、長期にわたる運用では数万円〜10万円以上の差を生み出す可能性があります。これは投資成果に直結するため、見逃してはいけません。

著者は、ネット証券を推奨しています。理由は、手数料が安く、商品数も豊富で、Webサイトやアプリの使いやすさも高いためです。

第4章 選択次第で資産が変わる! 運用のポイント

この章では、iDeCoで資産を増やすために最も重要ともいえる「運用商品選び」について解説しています。iDeCoの口座を開設しても、どの商品に掛金を振り分けるかによってリターンの差が大きく出るため、知識を持ったうえで選ぶ必要があります。

著者はまず、掛金の上限について説明します。これは加入者の職業や公的年金の種別によって異なるため、事前の確認が不可欠です。その上で、掛金の配分を自分のライフプランやリスク許容度に合わせて柔軟に設定することの重要性を説いています。

運用商品は、投資信託、定期預金、保険商品など多岐にわたりますが、選定基準として「利回り」「リスク」「信託報酬(コスト)」「運用実績」の4つの要素が紹介されます。著者は、これらの基準に従って選ぶことで、初心者でも“失敗しにくい商品選び”ができるようになるとしています。

さらに、制度理解に役立つWebサイトやツールの紹介もあり、商品比較や運用のシミュレーションができる環境が整っていることも伝えています。

第5章 受け取り方はライフプランに合わせて選択する

iDeCoは“出口戦略”も極めて重要です。この章では、60歳以降にどのように資金を受け取るかを、自分の生活設計と照らし合わせて考える必要性を強調しています。iDeCoの受け取り方には「一時金としてまとめて受け取る」「年金形式で分割して受け取る」「一時金と年金の併用」の3つがあり、それぞれ課税方式やメリット・デメリットが異なります。

例えば、一時金で受け取れば「退職所得控除」が適用され、課税が非常に軽くなるケースがあります。一方、年金形式では「公的年金等控除」が使えるため、継続的な収入源としての活用が可能です。ただし、他の収入(企業年金や給与など)がある場合には、税制上の優遇を最大限に活かすための設計が必要です。

また、受け取り時期を遅らせることで、控除額が有利になることもあるため、あらかじめ複数のシナリオを想定した上で選択することが望ましいと述べられています。引退後のライフプランを前提に、どの方法が最も負担が少なく、持続的かを考えることが推奨されています。

終章 iDeCoにまつわるFAQ

この最終章では、iDeCoに関して多くの人が疑問に思うであろう質問に、Q&A形式で答えています。たとえば、「途中でやめられるのか」「転職したらどうなるのか」「死亡した場合はどうなるのか」といった制度上の不安に対して、明確で簡潔な説明がなされており、初心者でも理解しやすい内容となっています。

この章の構成は、読了後に実際の手続きを進める際や、制度の変更時に再確認する「実用的なマニュアル」としての価値も高く、何度も参照される前提で書かれているのがわかります。

対象読者

この書籍は、iDeCoという言葉を初めて聞いた人から、実際に始めようとして情報収集している人まで、幅広い読者層に向けて書かれています。

特に、次のような悩みや目的を持った方にとって、有益な一冊となるでしょう。

- iDeCoに関心はあるが何から始めてよいかわからない初心者

- 老後資金に不安があり、備えたいと考える若年層

- 金融機関や投資商品の選び方で悩んでいる人

- 税制優遇制度に関心のある節税志向の人

- 資産形成をライフプランとしてしっかり考えたい人

次項から、それぞれの読者像に対してどのようなアプローチがなされているか、詳しく解説していきます。

iDeCoに関心はあるが何から始めてよいかわからない初心者

「iDeCo」という言葉を聞いたことはあっても、いざ始めようとすると「何から手を付ければよいのか分からない」という人は非常に多いです。税制優遇や老後資金づくりに有効とされる制度であるにもかかわらず、制度そのものの複雑さ、専門用語の多さ、選択肢の多さが、初心者にとって高いハードルになっています。

本書は、まさにその“最初のつまずき”を乗り越えるために設計された一冊です。まずは公的年金制度と私的年金制度の違いから丁寧に解説し、次に「なぜ今iDeCoなのか」をデータや社会背景に基づいて伝えてくれます。その後は、実際の手続きや金融機関選び、商品選定、受け取り方までを、1ステップずつ進められる構成となっています。

さらに、難しい金融用語や制度の仕組みについても、図や例え話、著者の経験談などを交えながらわかりやすく説明しており、理解と納得を深めながら読み進めることができます。

老後資金に不安があり、備えたいと考える若年層

日本では、年金制度の将来性や社会保障の持続可能性について、若年層を中心に不安視する声が年々高まっています。現役世代の中には、「自分たちの老後には、今のように年金がもらえるか分からない」と感じている人も少なくありません。

そんな中で注目されているのが、自分で老後資金を準備できる制度、すなわちiDeCoです。本書では、20代~30代といった比較的若い世代が、どのようにしてiDeCoを資産形成に活用していけばよいのかを、非常に実践的な視点から説明しています。

たとえば、月々5,000円という少額からでも始められるという点や、「複利」の効果を最大限に活かせる長期投資のメリット、そして節税効果がどれほど家計にプラスになるのかといった、実生活に直結する内容が多数盛り込まれています。

さらに、「なぜ今始めるべきなのか?」という問いに対しては、人生100年時代や、年金支給開始年齢の引き上げリスクといった、社会的背景を交えながら、データとともに説得力のある答えが提示されています。

金融機関や投資商品の選び方で悩んでいる人

「iDeCoを始めたいけれど、どこで口座を作ればいいの?」「どの商品を選べばいいのかさっぱり分からない」――これはiDeCo利用希望者の典型的な悩みです。というのも、iDeCoは金融機関ごとに取り扱っている商品や手数料体系が大きく異なるため、選択次第で10万円単位の損得が生まれることもあるからです。

本書ではこの選択の重要性にしっかりとフォーカスし、「金融機関の違い」「手数料の種類と影響」「商品ラインナップの見極め方」について具体的に解説しています。特に、著者が投資信託の専門家としての立場からおすすめする「ネット証券系の低コストな運用会社」や、信託報酬、管理手数料などの細かいコスト比較は、読者が選択を誤らないための強力な判断材料になります。

また、リスクとリターン、元本確保型か価格変動型かといった商品分類の理解も促しており、「どうやって選ぶのか」だけでなく「なぜそう選ぶべきか」までが腑に落ちる内容となっています。

税制優遇制度に関心のある節税志向の人

iDeCoの最大の特徴のひとつが、税制上の優遇措置です。加入時、運用中、受取時の3つのステージすべてにおいて税制メリットがあるため、「節税をしながら老後資金を貯めたい」と考える人にとって、これほど魅力的な制度はありません。

本書では、まず“掛金全額が所得控除”になる仕組みを徹底的に解説。年収別に「どれだけ税金が軽減されるか」の実例を挙げており、理屈だけでなく実感として節税効果を理解できる構成です。加えて、運用益が非課税となること、60歳以降の受け取り時にも退職所得控除や公的年金等控除が適用される点など、各フェーズごとの節税効果を明確に示しています。

節税というと、どうしても「お金持ち向け」「複雑で手間がかかる」というイメージがつきものですが、iDeCoは「普通の会社員」「フリーランス」「主婦」にまで広く門戸が開かれており、むしろ中間層ほど得をする仕組みになっています。本書は、その背景まで含めて丁寧に説明しています。

資産形成をライフプランとしてしっかり考えたい人

単にお金を増やす手段としてではなく、「自分の人生設計の中に資産形成をどう組み込むか」を真剣に考えたい人にとって、iDeCoは非常に優れたツールです。本書ではそのような中長期視点の読者に向けて、iDeCoをライフプラン全体にどう組み込むかという視点で話が展開されています。

たとえば、「教育費」「住宅購入資金」「老後の生活費」といった人生の3大支出に対して、どの時期にいくら必要かを予測しながら、iDeCoでどの程度の準備ができるかを考えるといった内容は、非常に実践的です。

さらには、iDeCoの受け取り方法(年金・一時金・併用)の違いや、それぞれの税制への影響についても詳述。老後の出口戦略まで見据えた内容となっており、まさに“ライフプラン設計の中核”としてiDeCoを活用するための教科書となっています。

本の感想・レビュー

制度がややこしいiDeCoを丁寧に解説

私は正直、これまで資産運用とか年金とか、そういう言葉を聞くだけで「自分には関係ない」と思ってきました。特にiDeCoに関しては、節税になるって噂を耳にしても、結局は「よく分からない制度」って印象のまま、何年も放置していたんです。でもこの本を読んで、ようやくその霧が晴れたような気持ちになりました。

著者の堀越さんは、いきなり難しい言葉を使ってくるのではなく、まず「そもそも、なぜ今iDeCoが必要なのか?」という問いかけから始めてくれます。今の日本の年金制度の現状や、私たちの老後に起こるであろうリスクを冷静に、でも丁寧に語ってくれるので、「将来のために、いま自分がやるべきこと」が自然と見えてきました。

本書は、制度の仕組みそのものもとてもわかりやすく整理されていて、「何歳から始められるの?」「いくらまで掛金できるの?」「会社員と自営業で何が違うの?」といった基本的な疑問も、順を追って丁寧に解説されています。まったく知識がなかった私でも、一つひとつ腹落ちしていく感覚がありました。難しい用語が多い制度だけに、この分かりやすさは本当にありがたいと感じました。

図解や例が豊富で理解しやすい

私は、いわゆる「本を読むのがあまり得意じゃないタイプ」です。特に、制度や法律、税金などに関する内容になると、すぐに眠くなってしまうんですよね(笑)。でもこの本は、全然違いました。むしろ、すごく読みやすくて、しかも理解しやすかった。理由は明確で、図解や表がすごく工夫されているからです。

たとえば、「iDeCoの税制メリット」や「他の年金制度との比較」など、どうしても文字だけだと理解が難しくなりがちな内容も、図やチャートがあることで「こういうことなんだ!」とすぐに頭に入ってきました。レイアウトもすっきりしていて、ページを開いた瞬間から安心感がある。こういう見た目の親切設計って、地味だけどすごく大事だと思います。

本の内容も、理論ばかりでなく、実際の生活に置き換えた例が多く出てくるので、自分のこととして考えやすかったです。文章と図解のバランスが本当にちょうどよくて、「読む→見る→理解する」のサイクルが心地よく回る感覚がありました。苦手意識を持っている人にこそ読んでほしい本です。

著者の実務経験による信頼感

私は中小企業の経理を担当している者で、仕事柄、退職金や企業年金の制度にはある程度の知識があります。そんな私がこの本に興味を持った理由は、著者の経歴でした。堀越陽介さんは、DCプランナーとして、企業年金やiDeCoの実務に20年以上も携わってきた方。これはもう、制度の裏側を知り尽くしたプロフェッショナルです。

実際に本を読んでみると、やはり説得力が違いました。単なる制度の紹介にとどまらず、「現場で本当にあった話」「実務上の注意点」など、普通の解説書には載っていないような実用的なアドバイスが散りばめられているんです。「制度上はこうだけど、現実にはこういう落とし穴がある」というような視点は、経験がないと書けないはず。

また、堀越さんの文章には、難しい専門家っぽさがないのも好印象でした。あくまで読者に寄り添う姿勢を崩さず、「こういう選択をすることで、将来どう変わるか」といったところまで具体的に踏み込んでくれるので、自分ごととして受け止めやすかったです。制度の表と裏の両方を知るプロだからこそ書けた一冊だと思います。

ステップ形式で読み進めやすい

正直に言って、iDeCoについて学ぶことに、最初はかなりのハードルを感じていました。でもこの本の構成は、その不安を見事に解消してくれました。特に「3つのステップ」という構成が秀逸です。理解→行動→受け取りという明確なステップに分かれているので、どこから始めればいいのか迷うことなく、自然に読み進められました。

第1章では考え方や心構えから始まり、第2章で制度のメリットと注意点が整理されて、第3章以降では具体的なアクションに落とし込まれていきます。まさに“行動できる読者”に導く構成です。私はもともと慎重な性格なので、行動に移す前にとことん理解してからじゃないと動けないタイプなのですが、この本を読んでいると「今の自分はステップ1を終えたな」「次はどの金融機関がいいか検討しよう」と段階的に自信が持てました。

また、各章の最後には振り返りや要点整理もされていて、情報が頭に残りやすい。読み物としての完成度も非常に高く、初心者にとっては最高の導入書だと思います。

他制度との違いが比較できる

年金という言葉を聞くだけで、漠然とした不安を感じてしまう人は多いのではないでしょうか。私もその一人でした。「公的年金って結局いくらもらえるの?」「老後は本当に足りるの?」そんな疑問を抱えつつ、制度の複雑さに嫌気がさして、ずっと放置していたのが正直なところです。

この本では、iDeCoという制度が他の年金制度とどう違うのか、どこにメリットがあるのかを、明快に比較しながら説明してくれます。序章では公的年金の基礎知識を押さえたうえで、そこに上乗せしていく仕組みとして私的年金、特にiDeCoの立ち位置が示されており、非常に納得感がありました。

印象的だったのは、「公的年金は国の制度であり、個人の意思で金額を増やすことはできないが、iDeCoは自分で金額を決め、運用によって増やすことができる」という対比でした。この説明によって、自助努力による資産形成の重要性がリアルに伝わってきます。これまで年金制度を「自分ではどうにもならないもの」と捉えていた私にとって、希望の道が一本スッと引かれたような感覚でした。

iDeCoを「資産運用の入口」として提案

これまで一度も投資をしたことがありませんでした。株や投資信託なんてリスクが高くて怖いもの、そんな先入観を持って生きてきたんです。けれども、子どもが大きくなり、老後の生活を真剣に考えるようになったとき、漠然とした不安が重くのしかかってきました。「年金だけで本当にやっていけるのだろうか?」と。

この本は、そんな私のような投資未経験者にとって、本当に優しい入門書でした。制度としてのiDeCoを学べるだけでなく、それが資産運用の“入口”としていかに適しているかを、論理的かつ実用的に教えてくれます。何より魅力的なのは、少額から始められて、節税メリットを活かせる点。リスクが怖くて踏み出せなかった私でも、「これならやってみようかな」と思える仕組みだと感じました。

本書では、「難しいことをしなくても、堅実に資産形成ができる方法がある」というメッセージが一貫していて、心理的なハードルをぐっと下げてくれます。これまで投資の世界を遠く感じていた私にとって、iDeCoは初めて「自分にもできるかもしれない」と思えた選択肢でした。

読みやすいのに専門的な視点がしっかりある

投資や年金に関する書籍は、専門用語が多くて読みづらいものが多い印象でしたが、本書は語り口がとても親しみやすく、読みやすさが際立っていました。それでいて、内容の深さや専門的な視点もしっかりあり、単なる入門書にとどまらないところに魅力を感じました。

特に良かったのは、専門的な用語や仕組みを説明するときに、背景となる考え方や前提知識も併せて示してくれている点です。たとえば「ポートフォリオ」や「資産配分」といった言葉も、いきなり使われるのではなく、文脈の中で自然と理解できるよう構成されています。

内容に無理がなく、どこか講座を聞いているような感覚で、すんなりと頭に入ってきました。初心者でも理解できる工夫がされていながら、金融知識の本質にもきちんと踏み込んでくれるバランス感覚のある一冊だと思います。

お金の教養として読んで損なしの一冊

この本は、単なる「制度の説明書」ではありません。読んでいくうちに、自然と「お金と人生の付き合い方」そのものを見直すような視点を持つことができました。

労働と資産運用の関係性、自助努力の意味、そして老後に向けた具体的な備えの方法までが、日常の延長線上で語られていて、まさに“教養”としての一冊だと感じました。特に、働くこととお金を増やすことが対立するものではなく、両輪として成り立つという視点は、これまでの価値観を大きく揺さぶられました。

今すぐ制度を利用しない人でも、人生のどこかでお金と向き合うタイミングが来たとき、この本の内容は確実に役立つはずです。読んで終わりではなく、長く手元に置いておきたい一冊です。

まとめ

本書『3つのステップでスラスラわかる 個人型確定拠出年金iDeCo(イデコ)がよくわかる本』は、制度の概要にとどまらず、実践に至るまでを丁寧に導いてくれる実用的なガイドブックです。

読後に得られる成果や次に取るべきアクションについて、次の3つの視点から整理して理解を深めましょう。

- この本を読んで得られるメリット

- 読後の次のステップ

- 総括

これらの観点を踏まえることで、単に知識を得るだけでなく、それをどう活用し、どのように未来に活かしていくべきかが見えてきます。

この本を読んで得られるメリット

以下に、本書を通じて得られる代表的な利点を紹介します。

複雑な制度をスッキリ理解できる

iDeCoというと、税制や金融商品の専門用語が多く、初心者にはとっつきにくいというイメージがあります。しかし本書では、専門知識ゼロの読者を想定し、制度の成り立ちから活用方法までを平易な言葉と図解で解説。特に「なぜiDeCoが必要なのか」という背景から説明しているため、読者は制度の目的や意義をしっかりと腹落ちさせながら読み進めることができます。

ライフプランに応じた活用方法がわかる

自分の年齢や職業、ライフステージによってiDeCoの活用法は変わります。本書では会社員・自営業者・主婦(主夫)など立場ごとの掛金の上限や制度の活かし方が具体的に提示されています。自分に適した運用スタイルが見つかることで、「何をどれくらい、どう積み立てるか」が明確になり、安心して始められる土台が築けます。

税制優遇の仕組みをきちんと活用できる

iDeCoの最大のメリットの一つが税制優遇ですが、これを十分に活用できていない人も多いのが現実です。本書では、掛金の所得控除、運用益の非課税、受け取り時の退職所得控除・公的年金控除といった各ステップでの優遇を、制度ごとに丁寧に解説。具体例やシミュレーションを交えることで、自分にとっての節税効果を実感しやすくなっています。

金融機関や商品選びに迷わなくなる

iDeCoを始めるには金融機関を選び、商品を選定する必要がありますが、初心者にとってはこのプロセスが最もハードルになります。本書では、手数料の違いや商品の選び方のポイントを明快に示しており、特にネット証券との比較など、実践的な視点でのアドバイスが光ります。読者は「何を基準に選べばよいか」が分かり、自信を持って行動できるようになります。

本書は単なる知識提供にとどまらず、「制度を使いこなす力」を養う実用的な指南書です。

実務経験豊富な著者の視点から導かれる解説は、将来の資産形成を真剣に考える読者にとって、羅針盤となる内容に仕上がっています。

読後の次のステップ

本書を読み終える頃には、iDeCoの基本から実践までの全体像がクリアになっていることでしょう。ですが、真のスタートはここからです。学んだ知識を実際の行動へと移すことが、資産形成への第一歩になります。

以下では、読了後に実際に取るべきステップを順を追ってご紹介します。

step

1自分の加入条件と掛金の上限を確認する

iDeCoは、職業や年収によって加入資格や掛金の上限が異なります。会社員、公務員、自営業、専業主婦など、立場ごとにルールがあるため、まずは自分がどの枠に該当するかを明確にしましょう。加入できるかどうか、いくらまで拠出できるかを把握することが、制度の最大メリットを引き出すための基盤になります。

step

2金融機関を選び、口座開設を申し込む

自分に合った金融機関を選定することは、iDeCoの運用成績やコストに直結します。本書ではネット証券の比較や、手数料体系の違い、サポート体制まで詳しく紹介されています。それらを参考に、自分の投資スタイルや利用しやすさを基準に最適な運営管理機関を選び、公式サイトなどから資料請求と口座開設の申し込みに進みましょう。

step

3掛金の額を設定し、運用商品を選ぶ

口座開設後は、毎月の掛金額と運用する金融商品の選定を行います。無理のない金額設定が長期運用の継続には不可欠です。また、投資信託や定期預金など、商品のリスク・リターンを理解した上で、自分のライフプランに合った組み合わせを選びましょう。本書では年代別・目的別の選び方も提案されており、そのまま参考にすることも可能です。

step

4スタート後も定期的に見直しを行う

iDeCoは一度始めたら終わりではありません。ライフステージの変化や市場動向によって、運用商品の見直しや掛金額の再設定が必要になります。制度自体も法改正で変更されることがあるため、定期的なチェックと柔軟な対応が成果を最大化する鍵になります。本書で得た知識を土台に、継続的にアップデートを続けていく姿勢が重要です。

iDeCoは「始めること」よりも「続けること」が成功のカギを握ります。

本書で得た知識は単なるスタートラインであり、制度の動向や金融知識の変化に応じて運用を見直す“資産管理力”こそが、将来の差を大きく分けることになるのです。

総括

『3つのステップでスラスラわかる 個人型確定拠出年金iDeCo(イデコ)がよくわかる本』は、単なる制度の入門書ではなく、「行動に結びつく知識」を提供する実践的な一冊です。iDeCoという制度の持つ社会的背景や制度設計の本質に触れながら、読者が自分のライフスタイルや資産状況に応じた適切な判断を下せるように、段階的に導いてくれます。

特に秀逸なのは、「理解」「行動」「継続」の3ステップに整理された構成です。これは、制度の全体像を押さえる → 金融機関や商品を選ぶ → 運用・受け取りを設計する、という現実の流れにぴったりと対応しており、ただ読むだけではなく、「読んだ結果、どう動くか」が自然に導き出せる構造になっています。

また、税制優遇という視点から見ても、iDeCoは非常に大きなメリットを持つ制度です。本書ではその仕組みを表面的な解説にとどめず、「なぜ優遇されるのか」「どこで差がつくのか」まで深掘りしており、読者の納得感と行動意欲を高めてくれます。

加えて、iDeCoを使った資産形成は「老後のための貯金」という単なる準備ではなく、「人生の後半を豊かに過ごすための戦略」であるというメッセージが全体を貫いています。これは、著者が長年にわたり年金や資産運用の実務に携わってきたプロフェッショナルであるからこそ伝えられる、本質的な視点です。

このように、本書はiDeCoという制度を通じて、将来設計そのものを再構築する力を与えてくれます。読み終えたとき、読者の中には制度への理解だけでなく、「未来を自分で設計できる」という自信が芽生えていることでしょう。

制度を「知る」だけでなく「使いこなす」ためには、背景、目的、手順の三位一体の理解が不可欠です。

本書はその全てを実務と理論の両輪で支える、まさに“使える知識の教科書”です。

老後の不安を「戦略的安心」に変える第一歩として、最適な一冊と言えるでしょう。

iDeCoについて学べるおすすめ書籍

iDeCoについて学べるおすすめ書籍です。

本の「内容・感想」を紹介しています。

- iDeCoについて学べるおすすめの本!人気ランキング

- 60分でわかる! iDeCo 個人型確定拠出年金 超入門

- iDeCo(イデコ)の出口戦略: 受け取りから逆算で考える賢いイデコの活用法

- [改訂新版]一番やさしい! 一番くわしい! 個人型確定拠出年金iDeCo(イデコ)活用入門

- 1 時間でわかる iDeCo ~50代から始める安心投資

- 3つのステップでスラスラわかる 個人型確定拠出年金iDeCo(イデコ)がよくわかる本

- マンガで一番やさしくわかる! iDeCo(個人型確定拠出年金)の始め方入門

- 図解 知識ゼロからはじめるiDeCo(個人型確定拠出年金)の入門書

- 2025年度最新制度対応版 世界一かんたんなNISAとiDeCoの得する教科書